Thái Lan: thế lực mới trên thị trường vay tiêu dùng Việt Nam?

2024-03-22 14:39:51

Các doanh nghiệp Thái Lan đang dần hình thành “thế lực mới” trên thị trường vay tiêu dùng ở Việt Nam

Nợ tiêu dùng tại Việt Nam đang tăng nhanh là cơ hội cho các công ty cho vay tiếp tục mở rộng hoạt động của mình. Trong số này, các doanh nghiệp Thái Lan đang dần hình thành “thế lực mới”.

Những gương mặt mới

Top 3 công ty tài chính tiêu dùng được thành lập ở thời kỳ đầu tại Việt Nam đều đã bán cổ phần cho nước ngoài. Hai trong số đó bán cho người Nhật (nhưng với tỷ lệ chỉ 49%), doanh nghiệp còn lại bán cho người Thái.

Người mua là The Siam Commercial Bank Public Company Limited (SCB), ngân hàng đại chúng lâu đời ở Thái Lan, cung cấp các dịch vụ tài chính đa dạng. Giá trị thương vụ mua lại Home Credit, công ty được giới thiệu là đang phục vụ khoảng 15 triệu khách hàng, là 800 triệu Euro.

Nhớ lại lúc trước khi “chốt sổ” thương vụ FE Credit, đơn vị dẫn đầu thị phần ở nhóm công ty tài chính cho vay tiêu dùng, cũng đã xuất hiện thông tin ngoài lề đồn đoán nhóm người Thái đàm phán.

Hiện nay, các nhà đầu tư Thái Lan đang gia nhập ngày càng nhiều hơn vào lĩnh vực cho vay tiêu dùng của người Việt, trên mọi phân khúc.

Giữa năm 2023, Ngân hàng SHB công bố bán công ty tài chính tiêu dùng SHB Finance cho tập đoàn Krungsri của Thái Lan. Dù tập đoàn này là thành viên chiến lược thuộc Tập đoàn MUFG của Nhật Bản, nhưng dòng tiền vẫn được tính là từ Thái Lan chảy qua.

Không chỉ ở nhóm công ty tài chính, người Thái cũng bắt đầu xuất hiện ở những phân khúc khác. Chẳng hạn, ở nhóm ngân hàng, Kasikorn Bank (KBank) không giấu tham vọng khi mạnh tay nâng vốn điều lệ KBank chi nhánh TPHCM (được cấp phép năm 2021) từ 80 triệu đô la Mỹ lên 285 triệu đô la Mỹ vào tháng 5-2023. Chi nhánh ngân hàng nước ngoài có vốn điều lệ cao thứ hai tại Việt Nam này hướng đến đối tượng gồm doanh nghiệp và mảng bán lẻ.

Một điều đặc biệt hơn là ở phân khúc cho vay dưới dạng cầm đồ, Thái Lan cũng đã âm thầm vào từ sớm. Theo đó, Srisawad Corporation (SAWAD) đã thành lập công ty con ở Việt Nam từ năm 2015, với số vốn điều lệ đăng ký là 200 triệu baht. Trụ sở chính “tiệm cầm đồ” của người Thái đặt tại thành phố Vinh, địa phương nằm trong tốp dẫn đầu về số lượng ô tô cá nhân đăng ký mới trong những năm gần đây.

Cạnh tranh ở thị trường bán lẻ

Người Thái đẩy mạnh tài chính tiêu dùng có nhiều ý nghĩa riêng, trong bối cảnh đặc trưng hoạt động M&A từ trước đến nay được biết đến dưới các thương vụ liên quan đến bán lẻ, hoặc sản xuất hàng vật liệu xây dựng, công nghiệp.

Nổi tiếng trong số này là Central Group với nhiều thương hiệu như Nguyễn Kim, Big C, cạnh tranh trực tiếp với các đơn vị bán lẻ khác của Nhật Bản. Một nguồn tin từ tờ Reuters mới đây còn nói rằng một số doanh nghiệp Thái Lan cũng đang tham gia đàm phán thương vụ bán cổ phần Bách Hóa Xanh, thương hiệu bán lẻ hàng tiêu dùng thực phẩm của Tập đoàn Thế giới Di động.

Home Credit, đơn vị mà SCB của Thái Lan mua, được giới thiệu là thị phần lớn thứ hai chiếm khoảng 14% tổng giá trị thị trường. Trái với FE Credit định hướng cho vay tiền mặt nhiều hơn, Home Credit lại có kinh nghiệm lâu năm liên quan nhiều đến các mặt hàng tiêu dùng lâu bền.

Sự kết hợp giữa lĩnh vực cho vay và bán lẻ đang gây nhiều chú ý vì có những động thái mới. Chẳng hạn hồi quí 4 năm ngoái, Ngân hàng SeABank công bố thương vụ chuyển nhượng 100% vốn Công ty tài chính PTF cho AEON Financial với giá chuyển nhượng 4.300 tỉ đồng. Đối tác Nhật Bản này trước đó đã hoạt động tại Việt Nam dưới mô hình bán hàng trả góp liên kết với các nhà bán lẻ với thương hiệu ACS Việt Nam, chủ yếu hàng hóa tiêu dùng lâu bền.

Không chỉ Nhật Bản, thị trường bán lẻ tiêu dùng của Việt Nam trước đó cũng đã sôi động không kém với sự xuất hiện của “ông lớn” khác là Hàn Quốc, khi tập đoàn Lotte cũng mua lại công ty tài chính tiêu dùng. Tại Việt Nam, Hàn Quốc cũng có những thương hiệu cho vay tiêu dùng như Mirae Asset, tập trung ở phân khúc người lao động ở các khu công nghiệp.

Lợi thế của Nhật Bản và Hàn Quốc có lẽ là dòng vốn giá rẻ, đây cũng là hai quốc gia thuộc nhóm dẫn đầu về dòng vốn đầu tư trực tiếp tại Việt Nam. Ngược lại, Thái Lan được đánh giá là có nhiều đặc điểm tiêu dùng giống người Việt, sản phẩm liên quan đến hàng tiêu dùng có lẽ mới là thứ để người Thái cạnh tranh.

Sự xuất hiện của người Thái nhiều hơn sẽ giúp đa dạng hơn sản phẩm tài chính, vốn được biết đến nhiều ở khoản vay thế chấp như nhà đất hay xe cộ, các khoản vay tín chấp hay đặc biệt là các khoản vay tiêu dùng có giá trị nhỏ.

Trên thực tế, mô hình và sản phẩm cho vay tài chính tiêu dùng cũng đang dần thay đổi vì công nghệ và thị hiếu người dùng. Ngay cả các chủ sàn thương mại điện tử lớn cũng đang tích cực khuyến khích người dùng sử dụng sản phẩm trả góp. Trong khi đó, các nhà băng lại đẩy mạnh cho vay tiêu dùng cá nhân qua thẻ tín dụng.

Thị trường tài chính tiêu dùng của Việt Nam cũng đang ở trong giai đoạn “hỗn loạn”, sau sự góp mặt của các ứng dụng vay tiền trực tuyến “dễ dãi”. Chính quyền hiện tập trung rà soát lại hoạt động thu hồi nợ, trong khi nhiều công ty tài chính chủ động giảm cho vay, kiểm soát nợ xấu.

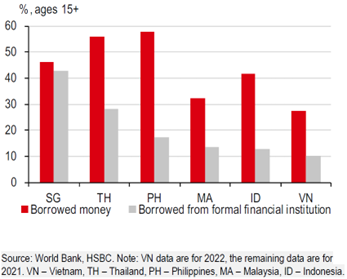

Xét về vĩ mô, người Việt đang ngày càng sẵn lòng “nợ tiêu dùng” nhiều hơn. Theo số liệu nghiên cứu của HSBC thông qua phân tích báo cáo tài chính của bốn ngân hàng lớn, trong giai đoạn 2013-2022, tỷ lệ nợ của hộ gia đình tăng mạnh từ mức 28% lên 50% trên GDP.

Động lực quan trọng vẫn đến từ thu nhập bình quân tiếp tục tăng. Thực tế cho thấy người dân bắt đầu chi nhiều hơn cho những hàng hóa dịch vụ không thiết yếu, điển hình như mua sắm ô tô trong thời gian qua.

Dù vậy, thị trường tín dụng tiêu dùng của Việt Nam, vẫn được đánh giá là chỉ mới ở giai đoạn đầu phát triển. Tại đây có gần 80% dân số vẫn chưa hoặc tiếp cận dịch vụ ngân hàng chưa đầy đủ, theo Ngân hàng Phát triển châu Á (ADB). Dư địa còn lớn cho tất cả các bên.

Nguồn: https://thesaigontimes.vn/